티스토리 뷰

최근 채권금리의 상승으로 채권투자에 대한 관심이 증가하고 있는 가운데 채권의 특성과 거래방법에 대한 이해가 부족한 경우가 많아 채권투자 시 유의사항을 안내해 드린다.

《기초 핵심포인트》

1) 채권은 원금손실도 가능하며 예금자보호가 되지 않는다.

2) 채권의 신용등급뿐만 아니라 상품위험등급도 꼭 확인한다!

3) 채권의 투자설명서와 신용평가서 등을 꼭 살펴본다!

4) 채권투자 후 금리가 상승하면 채권가격이 하락하여 손실이 발생할 수 있다.

5) 채권은 투자 후 중도매도가 어려울 수 있으므로 단기자금으로 장기채권에 투자하지 않도록 유의한다!

6) 장외채권 투자 시 유사채권(동일 신용등급과 잔존만기)과 수익률을 비교해 본 후 투자한다!

채권투자 전 확인해야 할 사항

1. 채권은 원금손실도 가능하며 예금자보호가 되지 않는다

▸채권에 투자한다는 것은 발행기관에 돈을 빌려주는 것이므로 발행기관이 파산할 경우 원리금 회수가 어려울 수 있다.

- 특히 후순위채권은 일반채권에 비해 금리가 높지만, 변제순위가 낮으므로 선순위채권이 먼저 변제된 후에 원리금 회수가 가능하여 발행기관이 파산 시 원금손실이 발생할 수 있다.

- 가령 최근 금융기관 등이 다수 판매 중인 조건부자본증권은 후순위 또는 후후순위(신종자본증권*) 채권이므로 변제순위가 낮다.

* 조건부자본증권은 만기가 5년 이상인 후순위채권과 만기가 없고(영구채) 후후순위 특약이 있는 신종자본증권으로 구분되며, 후자의 투자위험이 더욱 큼

- 발행기관이 부실금융기관으로 지정될 경우 채무상환 및 이자지급 의무가 모두 없어지게 되므로 원금손실위험에 유의해야 한다.

▸한편, 채권은 금융회사별 1인당 최고 5천만 원까지 원리금을 보장해 주는 예·적금과 달리 예금자보호 대상*에서 제외되므로 주식 등에 비해 상대적으로 안전하다고 안심하지 말고 채권 발행기관의 파산위험을 살펴보고 투자해야 한다.

* 예금자보호대상에는 예·적금, 계좌예수금, 원금보전신탁, 예금성상품으로 운용되는 확정기여형 퇴직연금 등이 있음(더 자세한 내용은 예금보험공사 홈페이지 참조)

2. 채권의 신용등급뿐만 아니라 상품위험등급도 꼭 확인한다!

▸대개 투자자들은 채권투자 시 신용평가회사가 평가한 신용등급만을 확인하지만, 판매회사가 별도로 금융상품을 평가한 상품위험등급도 확인해야 한다.

- 금융회사는 채권 판매 시, 신용평가회사의 신용등급 외에 투자자 입장에서 환매의 용이성, 상품구조의 복잡성 등 여러 특성을 종합적으로 고려하여 상품 위험등급을 부여하고 있으므로, 채권상품의 위험등급이 자신의 투자성향에 맞는지 확인하고 투자하는 것이 좋다.

《채권의 신용등급 vs. 투자성상품 위험등급》

| 신용등급 | 투자성 상품 위험등급(예시) | |||||||

| 장기등급 | 단기등급 | 의미 | ||||||

| AAA | A1 | 원리금 상환 가능성 최고 수준 | 5~6등급 (초저위험) |

국공채 및 AA-이상, A1 | ||||

| AA+, AA, AA- | 원리금 상환 가능성 매우 높음 | |||||||

| A+, A, A- | A2 | 원리금 상황 가능성 높지만, 경제변수에 영향받기 쉬움 | 4등급 (저위험) |

A+~A-, A2 | ||||

| BBB+, BBB, BBB- |

A3 | 원리금 상환 가능성 부분 인정되지만 저하될 가능성 있음 | 3등급 (중위험) |

BBB+~BBB-, A3 | 특수사채*·조건부 자본증권 |

|||

| BB+, BB, BB- | B | 투기등급채권 | 원리금 상환 가능성 불확실성 내포 | 2등급 (고위험) |

BB+~BB- | B | ||

| B+, B, B- | 불확실성이 상당하여 투기적 요소 강함 | 1등급 (초고위험) |

B+이하, 무등급 |

|||||

| CCC | C | 원리금 상환 의문시 | C | |||||

| CC | 원리금 상환 가능성 낮음 | |||||||

| C | 원리금 상환 가능성 매우 낮음 | |||||||

| D | D | 채무불이행 상태 | ||||||

* 전환사채(Convertible Bond=CB, 투자자가 정해진 조건에 따라 채권을 주식으로 전환할 수 있는 채권), 교환사채(Exchangeable Bond=EB, 투자자가 정해진 조건에 따라 발행자가 보유한 특정 주식으로 교환할 수 있는 채권), 신주인수권부사채(Bond with Warrants=BW, 신규발행주식을 인수할 수 있는 채권) 등

3. 채권의 투자설명서와 신용평가서 등을 꼭 살펴본다!

▸대개 투자자들은 채권이 펀드나 파생결합증권보다 상품구조가 간단하다고 생각하여 수익률만 확인하고 투자하는 경우가 많다. 그러나 투자수익률과 만기 등 채권의 기본적인 정보 외에 발행기관의 사업위험 등 원금회수에 영향을 줄 수 있는 정보를 꼼꼼히 확인한 후 투자하는 것이 좋다.

- 예를 들어 유동화채권(ABSTB*)의 경우, 개발사업의 특성과 신용보강 내용 등 위험요소가 다양하므로 투자설명서 또는 신용평가서** 등을 통해 관련 내용을 명확히 이해하고 투자하는 것이 좋다.

* 자산유동화전자단기사채(Asset Backed Short Term Bond)

** 신용평가기관이 채권별 특성 및 위험을 평가한 리포트

《채권의 구조 비교- 일반채권과 자산유동화 전자단기사채》

▸투자설명서와 신용평가서 등은 금융회사 홈페이지, 예탁결제원의 세이브로(SEIBRO)나 금감원 홈페이지 등에서 확인할 수 있다.

《채권주요 정보 확인가능한 곳》

| 핵심(상품) 설명서 | 금융회사 홈페이지 또는 직원 문의 | |

| 채권정보 | 예탁결제원 세이브로(SEIBRO) 메뉴: 채권 → 종목 상세내역 |

|

| 투자설명서 | 금감원(DART) 메뉴: 공시서류검색 → 공시통합검색 |

|

| 신용평가서 | 금감원(fss.or.kr) 메뉴: 업무자료 → 금융투자 → 신용평가공시 → 신용평가서 |

|

4. 채권투자 후 금리가 상승하면 채권가격이 하락하여 손실이 발생할 수 있다

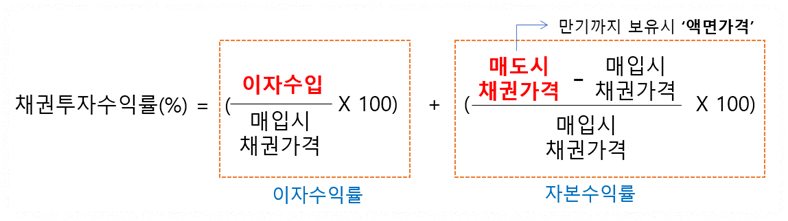

▸채권투자수익은 채권에서 지급하는 이자와 채권의 매입·매도가격의 차이에서 발생하는데, 만약 채권투자자가 채권을 만기까지 보유한다면 매입시점에 채권투자수익률을 확정할 수 있다.

《채권투자 시 수익률 계산방법》

※ 이자수익률은 채권의 표면 금리에 의해서 결정되며, 자본수익률은 채권의 매입매도가격의 차이에서 발생

- 그러나, 채권을 중도에 매도하는 경우 매도시점의 채권가격에 따라 수익률이 달라지게 된다.

▸채권의 가격은 시중금리와 반대로 움직이는데, 이는 시중금리가 상승하면 신규발행 채권의 금리가 높아지므로 낮은 금리로 이미 발행된 채권의 인기는 상대적으로 떨어지게 되어 가격이 하락하기 때문이다.

- 반대로 시중금리가 하락할 경우, 신규발행 채권의 금리가 기존의 채권보다 낮을 것이므로 기존 채권의 인기가 올라가 가격이 상승하게 된다.

▸따라서 투자자는 시중금리의 변동에 따른 채권의 가격 변화로 인해 손실이 발생할 수 있음에 유의해야 한다.

- 향후 시중금리가 낮아져 채권가격 상승이 예상될 때에도 예상보다 금리변동이 천천히 이루어지게 되면 투자자금이 장기간 묶일 수 있다는 점도 고려해야 한다.

5. 채권은 투자 후 중도매도가 어려울 수 있으므로 단기자금으로 장기채권에 투자하지 않도록 유의한다!

▸투자자가 장외채권에 투자 후 채권을 매입한 금융회사에 중도매도를 원하더라도 금융회사에 따라 해당 서비스를 제공하지 않는 경우가 있다. 또한, 중도매도가 가능한 경우도 해당 채권의 유통상황이나 시장금리 등에 따라 투자자에게 다소 불리한 가격이 책정될 수 있다.

- 한편, 금융회사에서 직접 장외매수했더라도 해당 채권이 상장되어 있는 경우 HTS/MTS 등을 통해 장내 매도할 수도 있으나, 해당 종목의 장내거래량이 적을 경우 거래의 체결이 매우 어려울 수 있다는 것에 유의해야 한다.

※ 참고: 장내채권의 종목별 시세 및 거래량 등은 금융회사 MTS(Mobile Trading System)/HTS(Home Trading System) 외에도 한국거래소의 KRX정보데이터시스템*에서 확인할 수 있다.

* data.krx.co.kr → 기본통계 → 채권 → 종목정보 → 개별종목 종합정보 → 종목명 검색

☆ 한국거래소 KRX정보데이터시스템>>

▸따라서, 투자자는 장외채권을 매수하기 전에 우선 해당 금융회사에서 중도매도 서비스를 제공하는지 확인 후 거래하는 것이 좋다.

- 무엇보다 단기에 필요한 자금이 장기채권에 묶이지 않도록 채권의 잔존만기가 운용자금의 투자 목표기간과 일치하는지 확인 후 투자하는 것이 좋다.

6. 장외채권 투자 시 유사채권(동일 신용등급과 잔존만기)과 수익률을 비교해 본 후 투자한다!

▸장외채권은 거래소의 수요와 공급에 따라 가격이 형성되는 장내채권과 달리, 금융회사가 채권조달비용과 유동성현황 등 다양한 요소를 고려하여 채권가격을 결정한다.

- 장외채권은 해당 금융회사가 보유 중인 채권 내에서 매수가 가능하므로 회사별로 취급채권이 상이할 경우 가격 비교가 어려울 수 있다.

▸금융투자협회 채권정보센터에서 채권시가평가 기준수익률 등을 통해 잔존만기 및 신용등급별 평균수익률을 확인할 수 있으므로 신용등급 및 잔존만기가 동일한 장외채권과 가격(수익률) 수준을 비교해 본 후 투자하는 것이 좋다.

☆ 장외채권과 수익률 비교·확인>>